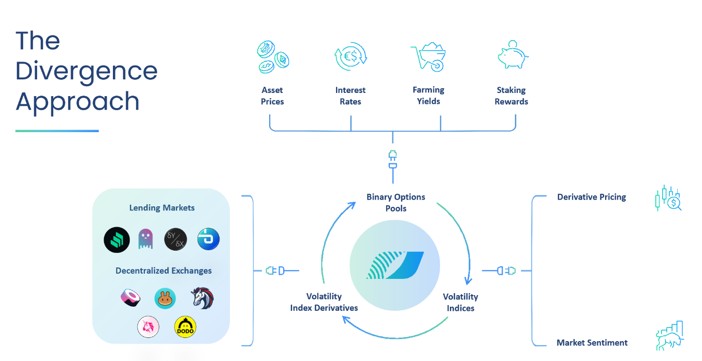

- Divergence предоставляет пользователям простое, но эффективное решение, позволяющее торговать и хеджировать свои ежедневные риски волатильности, присущие DeFi. Divergence предлагает поставщикам ликвидности беспрепятственный доступ к получению премий за волатильность в качестве альтернативного источника дохода в дополнение к доходам от кредитования и выращивания ликвидности, которые они получают из других протоколов.

- Наш первый релиз – это специализированная торговая площадка на основе AMM для бинарных опционов, рассчитанных на широкий диапазон цен базовых активов, процентных ставок и доходности стейкинга. Рынки могут быть созданы по страйк-ценам и циклам истечения срока действия по выбору, используя любой взаимозаменяемый токен, включая активы DeFi, выпущенные другими протоколами, в одноэтапном процессе чеканки и раздачи.

- В любой момент времени для обеспечения ликвидности требуется только один актив. Для написания бинарных опционов не требуется чрезмерного обеспечения. Торговый опыт также сродни участию в рынке прогнозирования с детерминированной выплатой одного залога или ничего от владения токеном бинарного опциона до истечения срока его действия.

- Divergence решает проблему непрерывности рынка за счет автоматической пролонгации объединенной ликвидности, что снижает затраты поставщиков ликвидности на управление проблемами истечения срока действия в среде смарт-контрактов. Это важная функция, которая позволяет непрерывно обнаруживать рыночные цены, что послужит основой для наших продуктов следующего этапа, то есть индексов волатильности и индексных деривативов, которые предоставляют пользователям возможности для получения долгосрочных и краткосрочных воздействий на токенизированную волатильность в цепочке.

- Разработанная для повышения компоновки, непрерывности и эффективности использования капитала на рынках опционов в цепочке, Divergence может расширить возможности других протоколов DeFi, создав уровень управления финансовыми рисками и повышения доходности поверх существующих ценностных предложений для поощрения их принятия.

Для каких случаев мы созданы?

Рассмотрим среднего фармера ликвидности – Максима, который предоставляет ETH в Compound для заимствования USDC, который он использует для обеспечения ликвидности пула USDC-WETH на Sushiswap для фарминга SUSHI. После того, как он начинает зарабатывать SUSHI, он стейкает эти SUSHI, чтобы получить больше наград.

К настоящему времени у фармера Максима много «средств в игре», когда дело доходит до волатильности DeFi – он одновременно подвержен множеству источников рисков, с которыми может столкнуться любой фермер, занимающийся ликвидностью, включая:

- Нестабильные процентные ставки по кредитным протоколам. Большинство протоколов кредитования сегодня предлагают переменные процентные ставки, которые автоматически корректируются в зависимости от спроса и предложения любого данного пула активов.

- Неустойчивые вознаграждения за стейкинг. Стейкинг предлагает дополнительный источник дохода для холдеров токенов. Хотя это звучит «пассивно», это ни в коем случае не фиксированный доход. Напротив, доходность от стейкинга может быть довольно нестабильной и зависеть от многих непредсказуемых факторов.

- Непредсказуемая динамика цен на активы. Как правило, поставщики ликвидности на DEX несут непостоянные убытки из-за волатильности цены базовых активов, особенно в периоды больших рыночных дисбалансов в одном из активов, предоставляемых в качестве ликвидности.

Несмотря на бурный рост приложений, связанных с ончейн-торговлей, сегодня в целом отсутствуют эффективные инструменты для одновременного управления многовариантными рисками на разных уровнях базовых активов DeFi. Чаще всего поставщикам ликвидности приходится отказываться от части своих позиций по ликвидности и/или выделять дополнительный капитал для хеджирования части своих рисков. В некоторых случаях им даже трудно найти совместимый продукт, чтобы застраховаться.

Используя предыдущий пример – чтобы гарантировать, что он получает стабильный доход от размещения SUSHI, нашему фармеру Максиму сначала нужно будет тщательно рассчитать коэффициент хеджирования для количества SUSHI, которое он собирается получить. Затем он использует часть SUSHI и/или стейбл коина, которые у него уже есть, для создания хедж-позиции на централизованной бирже, где существует значимая бессрочная/фьючерсная ликвидность SUSHI. В дополнение к стоимости этой транзакции, нашему фармеру Максиму пришлось бы заплатить за альтернативные издержки, связанные с анстейкингом этого количества SUSHI и/или стейбл коина, которые он мог бы использовать для получения фарминга по протоколу ончейн.

(Обратите внимание, что мы говорим о SUSHI, «синем чипе» DeFi с разумным объемом централизованной биржевой производной ликвидности. Если Максим захочет управлять риском менее устоявшегося криптоактива, он может даже не найти совместимый производный продукт ни в одном месте).

Выход Divergence!

Хеджирование рисков, присущих DeFi, в Divergence упрощается за счет использования любых взаимозаменяемых активов в качестве обеспечения для продажи бинарных опционов и торговли ими по страйковым ценам и срокам действия по выбору.

С Divergence фармер Максим из нашего предыдущего примера теперь может приобрести опцион с помощью xSushi. Помимо того, что Divergence является универсальным инструментом хеджирования, она также предлагает трейдерам возможность получить доступ к синтетической волатильности децентрализованных активов, которые не имеют общедоступных предложений по производным финансовым инструментам. Это также открывает новую категорию доходности для поставщиков ликвидности, которые получат доступ к надбавке за волатильность в дополнение к существующим доходам от кредитования и фармерства.

Подход Divergence к волатильности

На уровне протокола Divergence фокусируется на инклюзивности при создании производных продуктов, которые используют волатильность постоянно расширяющейся вселенной децентрализованных активов. Мы поставили перед собой задачу обеспечить динамическое создание множества деривативов, основанных на различных финансовых рисках, доступных сегодня на рынке.

Бинарные опционы являются ключевыми для этой инициативы по следующим причинам:

- Нелинейные экспозиции. В отличие от фьючерсных продуктов, опционы обеспечивают нелинейную структуру риска и вознаграждения, которая позволяет покупателям опционов создавать позиции с кредитным плечом в активах с меньшими затратами, чем совершение прямой сделки. Можно создать портфель бинарных опционов, состоящий из различных рисков волатильности для различных активов DeFi, многие из которых еще не встречаются на рынках опционов на централизованных биржах.

- Простой механизм. Бинарные опционы имеют желаемый механизм ценообразования, который позволяет обменивать заранее определенное постоянное количество токенов по истечении срока между покупателями и продавцами. В пулах Divergence выплата за токен бинарного опциона по истечении срока действия составляет либо одно обеспечение, если цена страйка достигнута, либо ноль, если нет. Цена бинарного опциона колл и бинарного опциона пут указывается в единицах обеспечения и всегда составляет одно обеспечение. Это значительно проще для розничных пользователей, которым может быть трудно учесть вознаграждение за риск простых опций без дополнительных сложностей работы с децентрализованным протоколом.

- Фундамент для производных высшего порядка. Функционирующий рынок опционов должен отражать ожидания рынка в отношении будущих движений цен, которые оцениваются с учетом его подразумеваемой волатильности. Чтобы иметь возможность создать производный продукт более высокого порядка, то есть индексы волатильности, эквивалентные VIX, и производные инструменты на индексы, необходимо получать в реальном времени цены из децентрализованных пулов опционов по разному количеству страйков и сроков погашения. Хотя среда смарт-контрактов явно отличается, когда дело доходит до создания производной более высокого порядка, по-прежнему необходимо разрешить децентрализованным участникам рынка процесс определения цены, который затем может служить в качестве основы для производных финансовых инструментов на индекс волатильности.

Рынок синтетической волатильности, управляемый AMM

Наша самая первая инициатива – это удобный, легко масштабируемый продукт, который напрямую удовлетворяет потребности пользователей в пространстве DeFi:

торговая площадка на основе AMM, на которой торгуются синтетические токены бинарных опционов в зависимости от волатильности базовых активов.

Эти синтетические производные токены создаются в одноэтапном процессе чеканки и раздачи, при котором происходят одноранговые свопы. С точки зрения унаследованного финансирования, когда стейбл коин используется в качестве обеспечения, это похоже на написание варианта «наличные или ничего» в европейском стиле. В случаях, когда актив, такой как токены LP пулов DEX, используется в качестве обеспечения, это похоже на вариант «актив или ничего» в европейском стиле. По истечении срока оба типа опционных токенов предлагают фиксированную выплату залога – либо в стейбл коине, либо в активах – при достижении страйк-цены. В противном случае они истекают бесполезно.

Цена одного бинарного опциона «колл» («копье») и одного бинарного опциона «пут» («щит») указывается в залоговых единицах и всегда будет составлять одно обеспечение. Это жестко запрограммировано в кривой привязки цен Divergence, которая адаптирована из формулы продукта с константой Uniswap. Торговля этими производными токенами аналогична участию на рынке прогнозирования с детерминированной выплатой одного залога или ничего по одному токену опциона по истечении срока его действия. Это позволяет участникам рынка выразить мнение о возможных результатах основных движений цен и рыночных событий.

Уникальность Divergence заключается в том, что ее дизайн вращается вокруг:

Цена одного бинарного опциона «колл» («копье») и одного бинарного опциона «пут» («щит») указывается в залоговых единицах и всегда будет составлять один залог. Это жестко запрограммировано в кривой ценообразования Divergence, которая адаптирована из формулы продукта с константой Uniswap. Торговля этими производными токенами аналогична участию на рынке прогнозирования с детерминированной выплатой одного залога или ничего по одному токену опциона по истечении срока его действия. Это позволяет участникам рынка выразить мнение о возможных результатах основных движений цен и рыночных событий.

Уникальность Divergence заключается в том, что ее дизайн вращается вокруг:

- Сочетаемость. Рынки бинарных опционов на Divergence могут быть созданы с использованием любого взаимозаменяемого токена в качестве обеспечения широкого спектра базовых децентрализованных активов, включая, помимо прочего:

- Процентные ставки конкретных кредитных рынков, таких как Aave, Compound и т. д.

- Награды за стейкинг из разных активов PoS.

- Wrapped активы, децентрализованные стабильные монеты, средние и длинные хвостовые активы.

Просто чтобы назвать некоторые, можно создавать и торговать на рынках волатильности для cUSDT/USDT (активы рынка кредитования), stETH/ETH (активы для стейкинга), WBTC/BTC (wrapped активы) или FEI/USDT (алгоритмические стейбл коины) используя соответствующий токен LP, доходный актив или стейбл коин.

Кроме того, поскольку протокол не определяет, какое обеспечение должно использоваться для конкретного базового актива, также можно создать экзотический рынок опционов, используя активы, отличные от стейбл коинов или соответствующего базового актива. Примером этого может быть пул бинарных опционов, который делает ставки на цену BTC, используя токены UNISWAP ETH/USDC LP в качестве обеспечения.

- Преемственность. Рынки с волатильностью Divergence по умолчанию автоматически исполняют позиции и автоматически пролонгируют ликвидность по истечении срока, используя идентичные условия. Это обеспечивает согласованность ликвидности и сильно отличается от других протоколов, опционные токены которых обычно имеют жесткое истечение срока действия, и после этого рынок перестает существовать без активного управления со стороны поставщиков ликвидности.

- Эффективность капитала. Для более мелких поставщиков ликвидности неэффективно поддерживать капитальные затраты при различных страйках и истечении срока действия опционов в централизованной среде книги ордеров, а тем более в книге ордеров на DEX в цепочке. Поставщикам ликвидности на Divergence не нужно раскручивать позиции ликвидности, которые у них уже есть по другим протоколам, поскольку они могут использовать токены LP или, что еще лучше, заемный капитал для создания пулов бинарных опционов. В любой момент времени для записи бинарных опционов требуется только одно обеспечение, и такое же обеспечение используется в одноранговых свопах. Написание и покупка опционных токенов также не требует чрезмерного обеспечения.

Как это работает?

При Divergence могут быть созданы два типа рынков волатильности: те, которые автоматически пролонгируют ликвидность по фиксированной цене исполнения по истечении срока, и те, которые пролонгируются на основе целевой волатильности. На обоих типах рынков цикл истечения и разделение обеспечения на колл и пут, установленное создателем пула, остаются неизменными при пролонгации.

Целевая волатильность – это фиксированный процент, рассчитываемый от цены открытия определенного цикла экспирации и используемый для расчета обновленной цены исполнения для нового истечения. Например, рынок с суточной волатильностью, созданный 1 мая 2021 года в 08:00 (МСК) для ETH/USDC с целевой волатильностью + 5%, технически настроен на открытие 1 мая 2021 года в 03:00 (МСК). Цена исполнения для этого цикла рассчитывается на 5% выше технической цены открытия 1 мая 2021 года в 03:00 (МСК). Во время пролонгации смарт-контракт будет пересчитывать новый страйк, который на 5% выше расчетной цены, достигнутой 2 мая 2021 года в 03:00 (МСК). Также возможно создать рынки с двусторонней волатильностью, используя целевые значения волатильности +/- 5%, по сравнению с приведенным выше примером одностороннего рынка.

Общий механизм AMM выглядит следующим образом:

- Одноступенчатая чеканка и сидинг. На начальном этапе поставщики ликвидности могут создавать нестабильные рынки, передавая залог. Чеканка и финансирование производных токенов – это единый интегрированный процесс. Поставщикам ликвидности не нужно отдельно чеканить производные токены (с оплатой за газ), передавать их другому DEX (с оплатой за газ), а затем вкладывать капитал на противоположную сторону предложений деривативов (с оплатой за газ и потребностью в дополнительном капитале). Вместо этого, как только сумма залога будет зафиксирована, такое же количество токенов бинарных опционов будет отчеканено и передано в пул. Создатель пула устанавливает начальное разделение капитала при создании рынков для коллов и пут, цен исполнения и циклов истечения. После того, как цены отклоняются от первоначального предложения, дополнительная ликвидность, добавляемая в пул, автоматически перебалансируется для коллов и запускает маркет-мейкинг с помощью смарт-контракта.

- Одноранговый своп с использованием того же обеспечения. Когда трейдер вносит обеспечение в пул для покупки колл, он добавляет к залогу, выделенному стороне колла. Основываясь на формуле постоянного продукта на стороне колла, трейдер может покупать токены Spear по обновленной цене колла. Затем цена пут обновляется до 1 – новая цена колл. Соответственно, залог и постоянный продукт на стороне пут также будут обновлены. Тем временем смарт-контракт будет рассчитывать сумму излишка залога, добавленного к пулу, в дополнение к ликвидности, предоставленной до транзакции.

- Автоматическая пролонгация ликвидности. Управлять непрерывностью ликвидности сложно для производных токенов с ограниченным временем существования. В среде смарт-контрактов LP должен изымать ликвидность из используемого контракта (взимая плату за газ), монетизировать производные токены по новому контракту (за счет платы за газ), а затем снова вносить ликвидность в пул (за счет платы за газ и требуя дополнительного капитала), чтобы рынок продолжал функционировать. В Divergence вместо создания новых контрактов для каждого цикла истечения опциона будет использоваться только один контракт для одного опционного рынка. Поскольку цикл истечения опциона постоянно переносится с использованием фиксированной цены исполнения или целевой волатильности, ликвидность будет оставаться в пуле до тех пор, пока она не будет отозвана.

- Система смарт-контрактов как конечный поставщик ликвидности. До истечения срока действия провайдеры ликвидности могут отозвать свою долю ликвидности при условии удовлетворения максимально возможного требования по проданным опционам в отношении их обеспечения и уплаты комиссии за досрочный вывод. Некоторое количество опционных токенов будет сожжено пропорционально изъятию их ликвидности. Из-за этого резерва ликвидности для удовлетворения максимально возможных требований по опционам система смарт-контрактов останется конечной LP, даже если все LP отозвали ликвидность до истечения срока.

Чего ожидать в будущем?

Запуск рынков бинарных опционов на основе AMM – это только начало нашего пути во вселенную волатильности децентрализованных финансовых активов. Следующие шаги для нас включают интеграцию Ethereum L2, которая влечет за собой ряд возможных траекторий, поскольку продукт Divergence разработан так, чтобы не зависеть от блокчейна. Вдобавок к этому, мы одновременно разработаем интеллектуальный алгоритм котирования цен («SPQA»), который подстраивается под изменения волатильности в реальном времени, чтобы помочь LP динамически обновлять котировки цен в зависимости от изменений рыночных условий. Мы также предполагаем несколько путей для добавления кредитного плеча в нашу систему смарт-контрактов, тем самым обеспечивая «маржу портфеля» для наших поставщиков ликвидности и дополнительно повышая эффективность капитала. Все эти функции будут реализованы при участии сообщества через модуль управления, который облегчит голосование заинтересованных сторон по параметрам протокола.

В дальнейшем мы стремимся создать индекс волатильности более высокого порядка и производную индексацию, которая будет получать данные о текущих ценах из наших пулов опционов V1. Эти продукты предоставят пользователям возможность получить долгое и короткое воздействие на токенизированную волатильность в сети. На наш взгляд, если они чем-то будут напоминать производные на индексы старого мира, они, скорее всего, превратятся в собственный рынок – децентрализованный рынок волатильности.

Следите за нами в соц. сетях, всё самое интересное впереди!

Сайт: https://www.divergence-protocol.com/

Телеграмм группа: https://t.me/divergenceprotocol

Твиттер: https://twitter.com/divergencedefi

Телеграмм анонсы: https://t.me/divergenceannouncement